2023.05.11 法人版事業承継税制について

≪法人版事業承継税制のご案内≫

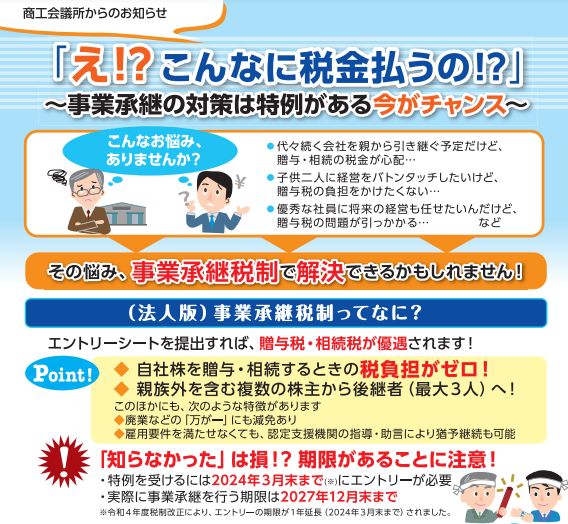

「え!?こんなに税金払うの!?」

~事業承継の対策は特例がある今がチャンス~

来年の3月末が申請期限の「法人版事業承継税制」の案内チラシです。

ご不明な点は、お近くの税理士または当所で毎月開催する事業承継個別相談会をご利用ください。

≪案内チラシ≫

http://www.togane-cci.or.jp/wp-content/uploads/2023/05/zigyousyoukei_zeisei_202305.pdf

事業承継税制についてのよくある質問(Q&A)

Q1.相続税・贈与税が“免除”されるのではなく、納税を“猶予”する税制であると聞いた。後になって納税する必要があると聞いたので、使いたくない。

A1.後継者がさらに次の後継者へ承継することで、猶予されていた相続税・贈与税が“免除”されますし、少なくとも、承継時点での納税(キャッシュアウト)を防げますので、本税制によるメリットは大きいと考えられます。また、承継後に廃業することになってしまっても、承継後5年以上事業を継続していれば、その時点の株価を元に再計算され、納税猶予額とその時点での相続税・贈与税との差分は免除されます。

Q2.事業承継の計画が決まっていないので作成・提出することができない。

A2.計画提出後、適用期限である2027年12月までは後継者を変更することが可能ですので、特例措置を活用する可能性がある場合は、現時点の案で計画を作成し、2024年3月までにとりあえず提出しておくことをお勧めします。

Q3.税制適用後、従業員数を維持できないと猶予が打ち切られてしまうのでは。

A3.特例措置においては税制適用後の5年間、雇用を平均8割維持することが出来なくても猶予を受け続けることができます。ただし、雇用を維持できなかった場合には、その理由等を記載した実績報告書の提出が必要です。

Q4.特例適用後も毎年手続きが必要で、手続きを忘れると猶予が打ち切られてしまう。リスクが大きいので使いたくない。

A4.認定後、5年間は年1回、税務署へ「継続届出書」、都道府県庁へ「年次報告書」を提出する必要がありますが、「継続届出書」については税務署から、「年次報告書」については都道府県から提出に関する案内が届くことになっています(都道府県によって案内方法は異なります)。なお、6年目以降は3年に1回、税務署へ「継続届出書」の提出が必要です。

Q5.猶予が打ち切られた場合、これまで猶予されていた相続税・贈与税に加え、期間を遡って高額な延滞税を支払わなければならないのでは。

A5.猶予が打ち切られても、遡って利率の高い延滞税を課されることはなく、これまで猶予されていた相続税・贈与税に係る利子税を支払う必要があります。税率は、令和5年度の場合で年0.4%(※)と低水準です。また、承継後5年間が経過したあとの猶予打ち切りの場合は、5年分の利子税は免除されます。(※)市中金利の実勢を踏まえ、毎年財務大臣が定める基準をもとに計算